PR Newswire

BRUSELAS, 27 de octubre de 2023

BRUSELAS, 27 de octubre de 2023 /PRNewswire/ — Resultados financieros de Euroclear durante los primeros nueve meses de 2023

Información financiera destacada

- Con unos ingresos empresariales subyacentes de 1.240 millones de euros (+3% interanual), Euroclear sigue obteniendo buenos resultados gracias a su resistente modelo de negocio.

- El entorno de elevados tipos de interés provocó un fuerte aumento del beneficio neto por intereses, que en los nueve primeros meses del año alcanzó más de 3.800 millones de euros, de los cuales aprox. 3.000 millones de euros corresponden a intereses vinculados a las sanciones y contramedidas rusas[1].

- El beneficio neto subyacente de 822 millones de euros casi se duplicó, lo que refleja un sólido desempeño empresarial y un crecimiento continuo del negocio principal de Euroclear.

- Los gastos operativos subyacentes aumentaron un 18% hasta los 956 millones de euros, de los cuales 25 millones de euros se relacionaron con una mayor inversión en la estrategia de crecimiento y la resiliencia empresarial de Euroclear. El impacto de la inflación en los costes de mano de obra y tecnología del grupo representó un aumento de 49 millones de euros en comparación con 2022. Al fortalecer aún más su disciplina de costes, Euroclear espera que sus gastos operativos tiendan hacia su objetivo «a lo largo del ciclo» de 4-6% anual a partir de 2024.

- Los costes directos relacionados con la gestión de las implicaciones de las sanciones rusas ascendieron a 34 millones de euros (frente a 12 millones de euros en el tercer trimestre de 2022) debido a la creciente complejidad de la situación para Euroclear y sus clientes, así como al aumento de los gastos legales. Además, las sanciones internacionales y las contramedidas rusas han provocado una pérdida de ingresos empresariales de 18 millones de euros.

- Euroclear logró un margen EBITDA subyacente del 57,5%, un aumento de 10,3 puntos porcentuales en comparación con el 47,2% reportado en el tercer trimestre de 2022.

- En términos subyacentes, el beneficio por acción aumentó un 96% hasta los 261,2 euros por acción, lo que refleja el continuo aumento del beneficio neto.

Lieve Mostrey, consejero delegado de Euroclear Group, comentó:

«Euroclear continúa su trayectoria de crecimiento, logrando un sólido desempeño comercial en el tercer trimestre de 2023 respaldado por condiciones de tasas de interés más altas. A pesar de la complejidad de la gestión de las sanciones internacionales a los activos rusos, nuestro modelo de negocio diversificado nos permite centrarnos en apoyar a los clientes a través de estos tiempos de incertidumbre, proporcionando una infraestructura sólida y cumpliendo con nuestros deberes como infraestructura fiable del mercado financiero.

Durante el tercer trimestre, alcanzamos un hito importante con la finalización exitosa de las conexiones de Euroclear Bank y Euroclear Finland al sistema de liquidación Target2-Securities (T2S) del Banco Central Europeo. Al ofrecer a los usuarios liquidación de entrega contra pago de valores y efectivo en euros y dinero del banco central en coronas danesas, las conexiones con T2S contribuirán a fortalecer el panorama de liquidación de Europa, en línea con los objetivos de la Unión del Mercado de Capitales de la UE y el propósito de Euroclear: conectar los mercados financieros para un crecimiento económico sostenible».

Desempeño financiero

Euroclear Holding

(m €)

En lo que va del tercer trimestre de 2022

Impactos de las sanciones rusas

En lo que va del tercer trimestre de 2022 subyacente

En lo que va del tercer trimestre de 2023

Impactos de las sanciones rusas

En lo que va del tercer trimestre de 2023 subyacente

Subyacente vs 2022

Ingresos operativos

1.725

341

1.384

5.052

2.996

2.056

672

49 %

Ingresos del negocio

1.202

-6

1.208

1.226

-18

1.243

36

3 %

Intereses, banca y otros ingresos

522

347

176

3.826

3.013

813

637

362 %

Gastos operativos

-824

-12

-812

-991

-34

-956

-144

-18 %

Beneficio operativo antes de deterioro

901

329

572

4.061

2.961

1.100

528

92 %

Deterioro

-13

-1

-12

0

0

0

12

Beneficio antes de impuestos

888

328

560

4.061

2.961

1.100

540

96 %

Impuestos

-221

-81

-140

-1,018

-740

-278

-138

-98 %

Beneficio neto

667

247

419

3.043

2,221

822

403

96 %

EPS

211,9

133,3

966,8

261,2

Margen operativo de ingresos del negocio

31,5 %

32,8 %

19,2 %

23,1 %

Margen EBITDA (EBITDA /oper.income)

57,0 %

47,2 %

82,0 %

57,5 %

El desempeño empresarial sigue siendo sólido

Las métricas operativas clave demuestran un desempeño comercial estable durante el período. Tras los niveles récord del año pasado en volúmenes de transacciones impulsados por mercados altamente volátiles, el número de transacciones en el tercer trimestre de 2023 es un 2% menor. Con pocos cambios en las valoraciones del mercado de valores, los activos bajo custodia y los activos de fondos bajo custodia han aumentado.

Las garantías en circulación siguen siendo inferiores a los niveles récord de 2022, ya que las normalizaciones de las políticas del Banco Central dieron como resultado una mayor disponibilidad de garantías. Mientras tanto, la financiación del Reino Unido se vio especialmente afectada por las nuevas normas implementadas tras la perturbación en los mercados GILT del Reino Unido.

3º trim 2023

Evolución interanual

CAGR de 3 años

Activos bajo custodia

37 billones de €

+6 %

+5,6 %

Número de transacciones

224 million

-2 %

+2,8 %

Facturación

813,1 billones de €

+3 %

+6 %

Activos del fondo bajo custodia

3 billones de €

+8,2 %

+7,7 %

Autopista colateral

1,67 billones de €

-13 %

+4,4 %

Euroclear lanza solución DLT para la emisión de valores digitales

Euroclear anunció recientemente el lanzamiento de su servicio de Emisión de Valores Digitales (D-SI), el primer hito clave de la estrategia de Infraestructura del Mercado Financiero Digital (D-FMI) del grupo. El servicio permite la emisión, distribución y liquidación de valores internacionales totalmente digitales (Notas Digitalmente Nativas (DNN)) en tecnología de contabilidad distribuida (DLT). El servicio D-SI opera como parte de la plataforma D-FMI DLT de Euroclear, que está conectada a la plataforma de liquidación tradicional de Euroclear para operaciones del mercado secundario en DNN.

El DNN inaugural fue emitido por el Banco Mundial, recaudando 100 millones de euros para apoyar sus actividades de desarrollo sostenible.

Un llamado a una mayor colaboración de la industria para avanzar en el ecosistema de activos digitales

Los beneficios de la innovación DLT mencionada anteriormente se destacan en un documento reciente sobre el estado de la evolución de los activos digitales de la industria financiera publicado por Euroclear, The Depository Trust & Clearing Corporation (DTCC) y Clearstream.

A través de la colaboración con la industria, la investigación identificó oportunidades de digitalización para los mercados financieros globales, que incluían reducir los costes de conectividad y permitir estándares operativos consistentes en todos los procesos, plataformas y activos digitales.

Para leer el comunicado completo, visite Advancing the digital asset era, together – Euroclear

Euroclear Bank y Euroclear Finland se conectan a la plataforma TARGET2-Securities (T2S)

Euroclear Bank y Euroclear Finland completaron con éxito la conexión al sistema de liquidación Target2-Securities (T2S) del Banco Central Europeo. Al unirse a T2S, tanto el CSD internacional de Euroclear como el CSD finlandés pueden ofrecer a sus usuarios liquidación de entrega contra pago de valores y efectivo en euros y coronas danesas, dinero del banco central.

Como plataforma de liquidación común para Europa, T2S reduce la fragmentación europea y hace que la liquidación de valores monetarios de los bancos centrales sea más eficiente al reducir el riesgo y aumentar la liquidez, y al fomentar un mercado de capitales europeo más atractivo.

Un paso más para hacer que el mercado coreano sea euroclearable

En línea con su compromiso de crear un ecosistema internacional para el crecimiento, Euroclear Bank y Korea Securities Depository dieron un paso más para hacer que el mercado sea Euroclearable al firmar un acuerdo de CSD para abrir una cuenta general el 28 de agosto de 2023. Aprovechando los avances clave para hacer que los bonos del Tesoro coreano (KTB) sean accesibles a través del Euroclear Bank, el enlace permitirá a los inversores internacionales un acceso post-negociación eficiente a los KTB.

Ampliando la oferta de servicios de fondos de Euroclear

Euroclear se compromete a construir un mercado digital que atienda a todo el ecosistema de fondos. Basándose en sus adquisiciones de MFEX y Goji, Euroclear ha seguido mejorando su oferta de servicios en fondos con el lanzamiento de un nuevo servicio para fondos del mercado privado. Aprovechando las capacidades de Goji y perfectamente integrado en la plataforma FundSettle, el nuevo servicio complementa las ofertas existentes de fondos alternativos, mutuos y de mercado monetario de Euroclear.

El lanzamiento del nuevo servicio también sigue a la exitosa inclusión de los servicios de datos y distribución de MFEX en la plataforma FundSettle y al lanzamiento de Euroclear Global Watch, que proporciona soluciones de cumplimiento a los participantes del mercado financiero, incluida la industria de gestión de activos. Euroclear ahora ofrece a sus clientes una solución integral e integral en toda la gama de productos de fondos, incluidos ETF, mercado monetario y fondos mutuos, así como fondos de mercado alternativos y privados.

Comprometido con el aumento de la madurez ESG

En los últimos años, ha habido un aumento significativo en la necesidad de comunicar de forma transparente a todas las partes interesadas las cuestiones ESG, evitando al mismo tiempo el riesgo de lavado verde. Euroclear ha atravesado este período tomando una serie de medidas para aumentar su madurez ESG, como establecer una vía neta cero, publicar una política ESG, aumentar el escrutinio de su cadena de suministro y establecer KPI de amplio alcance. Euroclear también ha posicionado los ESG (y las Finanzas Sostenibles) dentro de su estrategia corporativa.

Desde una perspectiva de comunicación, el grupo ya ha mejorado su Informe de Sostenibilidad, siguiendo el asesoramiento de expertos de PwC para aprovechar los marcos GRI existentes. Se requerirán mayores esfuerzos para integrar los informes anuales y de sostenibilidad para cumplir con la directiva sobre informes de sostenibilidad corporativa.

Dentro de su lugar de trabajo, Euroclear tiene como objetivo fomentar una cultura corporativa inclusiva, saludable, eficaz y orientada al aprendizaje. Es por eso que Euroclear se unió recientemente a la Good Work Alliance del Foro Económico Mundial, que se compromete a construir un futuro del trabajo más resiliente, equitativo, inclusivo, justo y centrado en las personas.

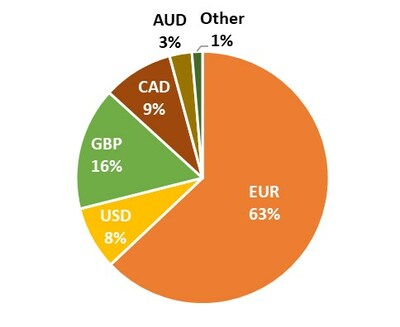

Evolución del accionista

En los últimos años, la base de accionistas de Euroclear ha estado pasando de su modelo tradicional de «propiedad del usuario» a incluir una mayor proporción de inversores institucionales a largo plazo. En el tercer trimestre, el grupo dio la bienvenida a New Zealand Super Fund y Novo Holdings como nuevos accionistas, adquiriendo cada uno un 4,99 y un 2,58%, respectivamente.

La visión de inversión a largo plazo y el compromiso tanto del New Zealand Super Fund como de Novo Holdings fortalecen la posición de Euroclear como una infraestructura de mercado financiero abierta y neutral. Este capital estable y a largo plazo es ideal para respaldar la estrategia de crecimiento de Euroclear, centrada en ofrecer valor a sus partes interesadas, incluidos clientes, empleados, accionistas y la sociedad.

Actualización sobre las sanciones y contramedidas rusas

La invasión rusa de Ucrania dio lugar a la aplicación de sanciones internacionales en todo el mercado, que han tenido un impacto material en Euroclear. Dado que persisten incertidumbres considerables, Euroclear considera necesario separar los ingresos estimados relacionados con las sanciones de los resultados financieros subyacentes al evaluar el desempeño y los recursos de la empresa.

Existen procesos bien establecidos que permiten al grupo implementar las sanciones, manteniendo el curso normal de sus negocios. Sin embargo, una consecuencia de las sanciones es que el bloqueo de los pagos y reembolsos de cupones adeudados a entidades sancionadas da como resultado una acumulación de efectivo en el balance de Euroclear Bank. A finales de septiembre de 2023, el balance del Euroclear Bank había aumentado interanualmente en 45.000 millones de euros hasta un total de 164.000 millones de euros.

Según el proceso estándar de Euroclear, los saldos de efectivo no son remunerados y los saldos de efectivo se invierten para minimizar el riesgo crediticio. La gestión de dicho riesgo crediticio es un requisito previsto en el Reglamento sobre requisitos de capital. Los intereses pagados por la reinversión de saldos de efectivo son ingresos netos por intereses obtenidos por Euroclear.

En los nueve meses hasta el 30 de septiembre de 2023, los intereses derivados de los saldos de efectivo de los activos sancionados por Rusia fueron de aprox. 3.000 millones de euros. Dichas ganancias por intereses están impulsadas por dos factores: (i) las tasas de interés vigentes y (ii) la cantidad de saldos de efectivo que Euroclear debe invertir. Como tal, las ganancias futuras se verán influenciadas por la evolución del entorno de tipos de interés y el tamaño de los saldos de efectivo a medida que evolucionen las sanciones. La Junta espera que el crecimiento de los saldos de efectivo comience a estabilizarse a medida que los pagos bloqueados y los reembolsos se acumulen menos rápidamente.

En general, Euroclear incurrió en costes directos adicionales por la gestión de las sanciones rusas de 34 millones de euros en los tres primeros trimestres de 2023, con una considerable atención de la alta dirección y la junta directiva en el tema. Además, las sanciones internacionales y las contramedidas rusas han provocado una pérdida de actividades de los clientes sancionados y de los valores rusos, lo que afectó negativamente a los ingresos empresariales en 18 millones de euros.

Euroclear se enfrenta a un alto nivel de complejidad a la hora de gestionar tanto el amplio paquete de sanciones como un conjunto de contramedidas económicas que Rusia ha aplicado porque no reconoce las sanciones internacionales. Euroclear asigna una cantidad considerable de tiempo, recursos y capital para gestionar los problemas del mercado, los riesgos potenciales y las implicaciones de estas contramedidas, manteniendo al mismo tiempo un diálogo regular con los clientes y otras partes interesadas.

Varias partes en Rusia cuestionan las consecuencias de la aplicación de sanciones y contramedidas, y hay un número importante de procedimientos judiciales en curso, casi exclusivamente en los tribunales rusos. Euroclear se defiende de todos los reclamos legales relevantes y tiene la intención de continuar haciéndolo contra cualquier reclamo adicional de esta naturaleza.

Paralelamente, la Junta observa que la Comisión Europea está contemplando varias opciones para utilizar los beneficios generados por las cantidades sancionadas en poder de instituciones financieras, incluida Euroclear, para financiar la reconstrucción de Ucrania.

Euroclear se centra en minimizar los posibles riesgos legales, técnicos y operativos que puedan surgir para él y sus clientes a partir de la implementación de cualquier propuesta de la Comisión Europea. La empresa sigue actuando de forma transparente con todas las autoridades implicadas y reteniendo los beneficios relacionados con las sanciones rusas hasta que la situación se aclare.

Anexos

Euroclear Bank y Euroclear Investments son las dos entidades emisoras del grupo. A continuación se muestran los estados de resultados resumidos y las posiciones financieras al tercer trimestre de 2023 para ambas entidades.

Cifras en millones de euros

3º trim de 2023

3º trim de 2022

Varianza

Estado de resultados de Euroclear Bank (BE GAAP)

Ingresos netos por intereses

3.803,8

550,9

3.252,9

Ingresos netos por honorarios y comisiones

815,7

771,2

44,5

Otros ingresos

20,9

-12,5

33,4

Ingresos operativos totales

4.640,3

1.309,6

3.330,7

Gastos administrativos

-612,5

-485,2

-127,3

Beneficio operativo antes de deterioro e impuestos

4.027,9

824,4

3.203,4

Resultado para el período

3.013,6

618,4

2.395,1

Estado de situación financiera de Euroclear Bank

Equidad de los accionistas

5.615,7

2.424,2

3.191,5

Títulos de deuda emitidos y fondos tomados en préstamo (incluida la deuda subordinada)

4.846,0

5.191,8

-345,8

Activos totales

164.481,0

119.887,7

44.593,3

Estado de resultados de inversiones de Euroclear (BE GAAP)

3º trim 2023

3º trim 2022

Varianza

Dividendo

395,5

313,4

82,1

Ganancias/(pérdidas) netas sobre activos y pasivos financieros

10,5

-5,9

16,4

Otros ingresos

-0,2

-0,1

-0,1

Ingresos operativos totales

405,8

307,4

98,4

Gastos administrativos

-0,8

-3,4

2,6

Beneficio operativo antes de deterioro e impuestos

405,0

303,9

101,1

Resultado para el período

402,4

304,0

98,3

Estado de situación financiera de Euroclear Investments

Equidad de los accionistas

696,7

664,4

32,3

Títulos de deuda emitidos y fondos tomados en préstamo

1.656,2

1.654,7

1,5

Activos totales

2.354,5

2.319,7

34,9

Euroclear Investments se trasladó de Luxemburgo a Bélgica el 31 de diciembre de 2022 a medianoche. Los estados financieros ahora se preparan según los PCGA belgas y los de 2022 se han reexpresado en consecuencia.

Nota a los redactores

El grupo Euroclear es el proveedor de confianza de servicios post-negociación de la industria financiera. Guiada por su propósito, Euroclear innova para proporcionar seguridad, eficiencia y conexiones a los mercados financieros para un crecimiento económico sostenible. Euroclear ofrece liquidación y custodia de valores nacionales y transfronterizos para bonos, acciones y derivados, y fondos de inversión. Como infraestructura de mercado de capitales probada y resiliente, Euroclear se compromete a ofrecer mitigación de riesgos, automatización y eficiencia a escala para su franquicia de clientes global. El grupo Euroclear comprende Euroclear Bank, el CSD Internacional, así como Euroclear Bélgica, Euroclear Finlandia, Euroclear Francia, Euroclear Nederland, Euroclear Suecia, Euroclear UK & International y MFEXbyEuroclear.

[1] Dados los importantes ingresos relacionados con los activos congelados, Euroclear seguirá separando los ingresos relacionados con las sanciones rusas de los resultados financieros subyacentes.

Contacto de medios – Thomas [email protected]+32 471 63 65 35Pascal [email protected]+32 475 78 36 62

Foto – https://mma.prnewswire.com/media/2257748/Euroclear.jpgFoto – https://mma.prnewswire.com/media/2257749/Euroclear.jpgLogo – https://mma.prnewswire.com/media/2064818/Euroclear_logo.jpg

![]() View original content:https://www.prnewswire.com/news-releases/euroclear-ofrece-un-rendimiento-solido-en-el-tercer-trimestre-de-2023-301969950.html

View original content:https://www.prnewswire.com/news-releases/euroclear-ofrece-un-rendimiento-solido-en-el-tercer-trimestre-de-2023-301969950.html